Atualização do valor de bens imóveis pela nova lei

Em 16/09/2024 foi publicada a Lei n. 14.973/2024, com o principal objetivo de estabelecer as novas diretrizes da desoneração da folha de salários, de forma que os contribuintes optantes possam manter o recolhimento substitutivo da contribuição previdenciária (calculado sobre a receita bruta) até o final de 2024, com a reoneração gradual da folha de salários a partir de 2025, também disciplinando outras questões tributárias, que podem afetar os contribuintes.

Uma das inovações trazidas pela referida lei diz respeito à possibilidade de atualização do valor de custo de bens imóveis já declarados, seja pelas pessoas físicas (Declaração de Ajuste Anual – DAA) ou jurídicas (Ativo Permanente do Balanço Patrimonial), para os seus respectivos valores de mercado.

No caso da atualização do valor de bem imóvel por pessoa física haverá a tributação da diferença positiva em relação ao custo de aquisição pelo Imposto de Renda da Pessoa Física (IRPF) à alíquota definitiva de 4%.

Caso a operação seja realizada por pessoa jurídica haverá a tributação da diferença positiva em relação ao custo de aquisição pelo Imposto de Renda da Pessoa Jurídica (IRPJ) à alíquota definitiva de 6% e pela Contribuição Social sobre o Lucro Líquido (CSLL) à alíquota definitiva de 4%, sendo que os valores tributados não poderão ser considerados despesas de depreciação.

A opção pela atualização de valor dos bens imóveis deverá ser formalizada até o dia 16/12/2024, mediante a apresentação da Declaração de Opção pela Atualização de Bens Imóveis – Dabim e do pagamento integral dos tributos.

Essa medida, ao mesmo tempo que contribui para o atingimento das metas fiscais de 2024 pelo Governo Federal, oferece um aparente benefício aos contribuintes que, ao pagarem uma alíquota reduzida antecipadamente, poderão reduzir significativamente a tributação sobre o ganho de capital no futuro.

No entanto, o referido benefício somente terá pleno efeito se a eventual alienação do bem imóvel ocorrer após o decurso do prazo de 15 (quinze), contados a partir da atualização do seu valor.

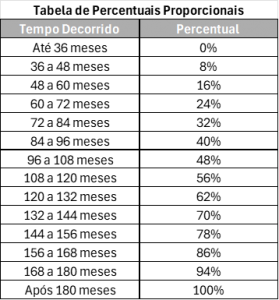

Isto porque, caso o bem imóvel venha a ser alienado em um prazo menor, o cálculo do ganho de capital levará em consideração percentuais proporcionais ao tempo decorrido da data da atualização até a venda, que variam de 0% (até 3 anos) a 100% (após 15 anos), conforme tabela abaixo:

Neste cenário, a opção pela atualização do valor do bem imóvel deve ser analisada cuidadosamente pelo contribuinte, considerando a pretensão e a expectativa de sua alienação futura, uma vez que essa atualização apenas representará vantagem tributária a depender do decurso de tempo.

O Departamento Tributário do Diamantino Advogados Associados está à disposição para prestar quaisquer esclarecimentos adicionais que se façam necessários sobre o tema.